Desde hace unos meses, el canal de Intel vive en una cierta incertidumbre. A finales del verano saltaron los primeros avisos de alarma. En esas fechas, JP Morgan apuntaba a problemas de escasez en la producción de chips del gigante de Silicon Valley, sobre todo de CPU para ordenadores, y avisaba de que si se mantenían estos problemas, las ventas de equipos en la temporada de Black Friday y Navidad se podían resentir hasta un 7%. Aunque a fecha de hoy este extremo no está confirmado.

Al poco tiempo, el CEO interino de Intel, Bob Swan, que también es director financiero, mandó una carta a clientes y partners en la que aseguraba que la compañía estaba en disposición de garantizar el suministro. Sin embargo, los meses han pasado y los problemas permanecen. Según informaciones de Digitimes.com, la industria taiwanesa de componentes para PC esperaba a principios de noviembre una caída de las ventas de un 10% debido a los problemas de producción de Intel.

En España, y según datos de IDC a los que ha tenido acceso CHANNEL PARTNER, fabricantes y mayoristas adelantaron al verano muchas de las compras de la segunda parte del año para neutralizar en la medida de lo posible el problema de desabastecimiento de ciertas configuraciones. Además, acaban de publicarse los datos de ventas mundiales de PC en el último trimestre del año, que han registrado una caída de algo más del 4% con respecto al mismo periodo de 2017, rompiendo una tendencia de un semestre al alza, y las grades consultoras, como IDC y Gartner han vuelto a mencionar los problemas de suministro en el mundo de los chips como uno de los causantes del descenso.

Javier Galiana, de Intel, recuerda que hay un compromiso para tener chips de 10 nanómetros en la Navidad de 2019

Las dificultades por las que pasa Intel han coincidido en el tiempo con un repunte de la demanda de ordenadores en todo el mundo, y los portavoces de la compañía siempre han aludido a este crecimiento para justificar su incapacidad para servir CPU al ritmo previsto. Javier Galiana, director para EMEA del mercado de consumo de Intel, también explica CHANNEL PARTNER que una demanda por encima de las expectativas, tanto de procesadores para PC como para centros de datos, va a hacer “difícil” que la compañía atienda todos los pedidos. Y admite que habrá dificultades en la gama baja. “Estamos priorizando la producción de nuestros procesadores Xeon y Core para que nuestros clientes puedan servir los segmentos de alto rendimiento, por lo que pensamos que las principales dificultades estarán en la gama de entrada”.

Índice de temas

Un tema que viene de lejos

Sin embargo, la historia es compleja y se extiende en el tiempo. Hasta 2014, todo iba a pedir de boca para Intel. Hasta ese momento, la compañía seguía estrictamente su famoso tic-tac, que decía que un año tocaba un cambio de arquitectura y al siguiente se producía un cambio en el proceso de fabricación. En 2014 apareció la quinta generación de procesadores Core con reglas de diseño de 14 nanómetros. Sin embargo, a partir de esa generación, denominada Skylake, el armonioso paso de Intel se detuvo.

En las siguientes tres generaciones el fabricante fue incapaz de dar el paso a los 10 nanómetros, con lo que, en líneas generales, ya lleva un lustro con la misma tecnología. De todas formas, Javier Galiana defiende que la compañía no ha estado con los brazos cruzados. “Mientras nos hemos estado enfocando en superar los retos que nos ha supuesto el proceso de fabricación en 10 nanómetros, hemos ido ajustando y optimizando las microarquitecturas y los procesos de fabricación en 14 nanómetros, sacando una nueva generación de procesadores Intel Core cada año, las cuales han ido mejorando en prestaciones y rendimiento con cada una de ellas, lo que nos ha permitido mantener un buen ritmo de ventas de PC y expandir nuestros ne-gocios a nuevas áreas como el 5G, la conducción autónoma, la inteligencia artificial y el Internet de las cosas”.

El salto esperado a los 10 nm

En cualquier caso, los analistas especulan con que el salto a los 10 nanómetros se producirá en algún momento de 2019 o 2020, pero no está claro ni cuándo ni cómo. Javier Galiana, de Intel, aclara que la compañía ya se ha comprometido públicamente para “tener equipos en las estante-rías a tiempo para la temporada de Navidad de 2019”. En una rueda de prensa, Norberto Mateos, primer ejecutivo de Intel en España, también insistía en que a finales de este año estarán disponibles los primeros procesador en 10 nanómetros para el canal OEM.

En los últimos tres años, la industria del PC ha seguido adelante sin poder ofrecer avances significativos en la parte en el corazón de sus equipos, y las novedades se han centrado en el número de núcleos en ciertos modelos y en la frecuencia de trabajo. Exteriormente, también han cambiado los formatos y los tamaños de las máquinas. En el mundo de los procesadores para servidor, el problema es parecido. Los primeros Xeon de 10 nanómetros deberían haber aparecido en 2016, y previsiblemente no estarán a la venta de forma masiva hasta 2020.

Nadie sabe a ciencia cierta cuáles son las causas que han originado el problema de la escasez actual. Podría ser un mal diseño de arquitectura o un error en alguna parte que ahora hace que el salto a la nueva generación de chips sea inviable o muy complicado. Además, el que Intel sea propietaria de las fábricas de las que salen sus chips hace que pueda controlar mejor sus procesos y la calidad de los mismos, pero también que se mueva más lentamente que competidores como AMD, que desde hace un tiempo hacen el diseño pero subcontratan la fabricación, y ya ha prometido que tendrá procesadores de 10 e incluso 7 nanómetros para mediados de año.

Prioridad para los servidores

Manuel Lamarca es el responsable en España del Global Computing Com-ponents (GCC) de Tech Data, la unidad del mayorista encargada de la comercialización de componentes informáticos. Este directivo confirma que en el último trimestre de 2018 el suministro de chips de Intel se ha visto afectado y la demanda insatisfecha supera el 20% de los pedidos. Eso sí, los problemas no son generalizados. Según Lamarca, Intel está atendiendo debidamente la demanda en la parte de servidores, donde, según los analistas, la demanda y los márgenes son superiores.

Por contra, los que están teniendo verdaderas dificultades son los fabricantes y distribuidores de PC, y sobre todo de equipos de gama baja. Lamarca dice que por el momento Intel no le ha comunicado oficialmente cuándo se va a normalizar la situación y toda la industria trabaja con las luces cortas, es decir, con previsiones que se revisan semana a semana. Tampoco ha comunicado Intel al canal cuándo aparecerán de forma masiva los chips de 10 nanómetros, a pesar de que todo indica que no será, como pronto, hasta el próximo verano o, como dice Javier Galiana, para finales de 2019.

La situación de Intel está siendo aprovechada por AMD, pero sólo hasta cierto punto. El eterno rival está ganando clientes en el área de portátiles y sobremesas de gama baja. Sin embargo, Lamarca dice que el mercado no cambia “así como así” y que en muchos proyectos se mantiene Intel por los pliegos de exigencias técnicas. En todo caso, hay analistas que vaticinan que AMD puede haber vendido en el último trimestre de 2018 hasta un 30% de los procesadores para sobremesa.

Buen balance económico

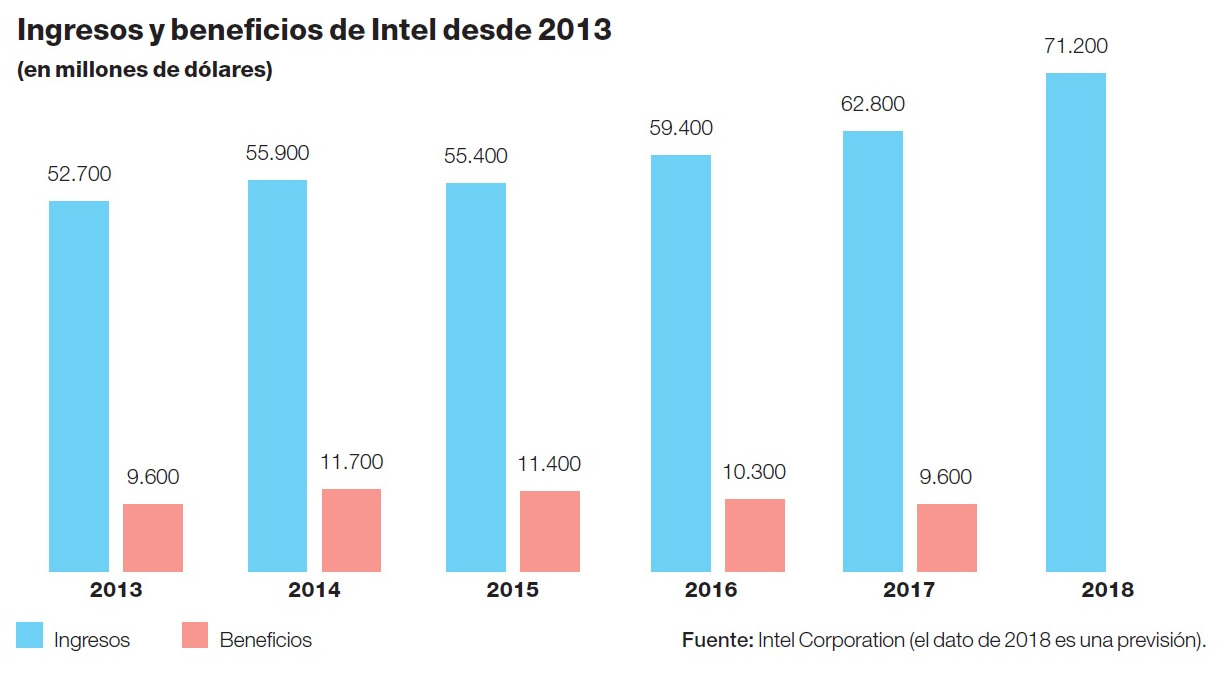

Curiosamente, los problemas de suministro y de roadmap de producto de Intel coinciden con una situación financiera muy boyante. Y es que la subida de las ventas de PC y servidores en todo el mundo tiran inmediatamente del negocio de la compañía estadounidense, que tiene cuotas en muchos segmentos de producto que rondan el 90%, lo que hace, además, que muchos fabricantes se vean abocados a comprarle sí o sí. En el tercer trimestre del año, la compañía creció por encima de las previsiones debido precisamente al tirón de la demanda, tanto en PC como en centro de datos.

A pesar de los problemas de abastecimiento, Intel espera que sus ventas crezcan un 13% en 2018

Intel llegó a los 19.200 millones de dólares de facturación en el tercer trimestre. En PC las ventas repuntaron un 16%, un ritmo de avance alto si lo comparamos con la tónica de los últimos años, y en servidores crecieron hasta un 22%. Además, a pesar de los problemas de abastecimiento, su acción ronda los 50 dólares, cuando hace 6 años, en los tiempos que cumplía rigurosamente con el tic-tac, estaba en la mitad. La previsión de negocio para todo este 2018 es de nada menos que 71.200 millones de dólares, un 13% más que el año previo. Es la brillante herencia financiera de Brian Krzanich, el CEO que tuvo que dimitir de forma repentina por una relación sentimental con una empleada.

El CEO de Intel promete más inversión

En una carta abierta firmada el 1 de octubre pasado, Bob Swan, el director financiero y CEO interino de Intel desde la salida de Brian Krzanich en junio, intentó tranquilizar a la industria y marcar las prioridades de la compañía. En ese texto Swan se congratulaba por el buen momento de los pedidos de procesadores para el centro de datos y también por el repunte “sorprendente” del PC, que por fin volvía crecer después de seis años a la baja, gracias sobre todo a la venta de los ordenadores para gaming y de los equipos para empresa.

Eso sí, el primer ejecutivo de Intel reconocía que la compañía está priorizando la producción de los procesadores Xeon e Intel Core y que el suministro en los meses siguientes iba a ser “ajustado, especialmente en el mercado de PC básicos”. En todo caso, y para para cumplir con las estimaciones de ingresos del año, revisadas al alza, el CEO también adelantaba una serie de acciones, como invertir “una cifra record” de 15.000 millones de dólares en gastos de capital en 2018, 1.000 millones más de lo previsto.

Además, avanzaba que ese montante adicional iba a ir destinado a las instalaciones basadas en tecnología de 14 nanómetros situadas en Oregón, Arizona, Irlanda e Israel. “Este capital, junto a otras eficiencias, va a incrementar nuestra capacidad de suministro para responder a una demanda cada vez mayor”, auguraba Swan. También avanzaba el CEO que la compañía estaba “realizando progresos” en 10 nanómetros y que esperaba producir a gran escala en este proceso de fabricación durante 2019. En octubre, pues, el jefe de Intel ya marcaba los argumentos clave con los que el fabricante de chips ha intentado en los meses posteriores disipar la incertidumbre.